11月14日,爱建集团发布一则《关于2024年半年度报告的信息披露监管工作函的回复公告》,其中披露爱建信托最新业务转型数据。

此前按照业务三分类新规的分类口径披露各类信托业务资产规模数据的公司并不算多。记者查询此前财报发现,这也是爱建信托首次通过公开渠道披露相关数据及情况。

近八成为资产管理信托

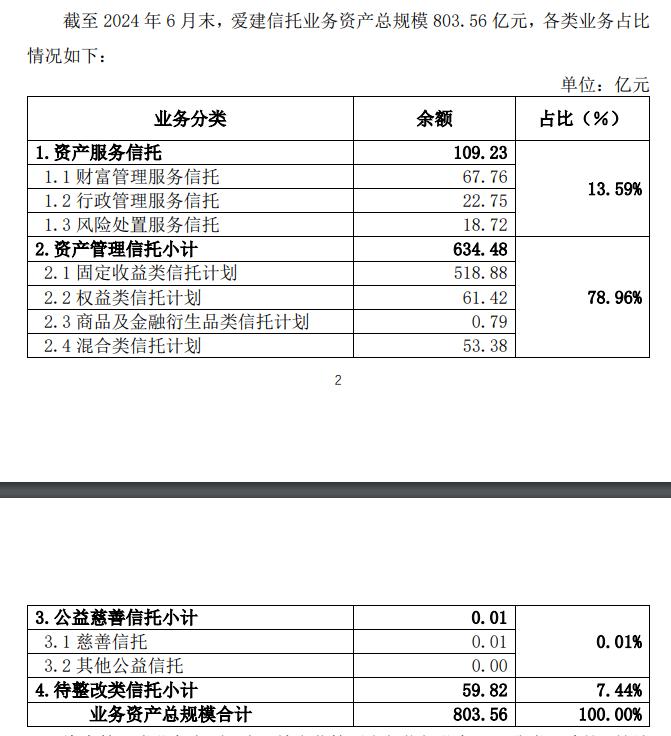

公告显示,截至2024年6月末,爱建信托业务资产总规模803.56亿元。从不同类别业务及占比情况来看,爱建信托业务资产规模的78.96%来自资产管理信托,其中主要为固定收益类信托计划,占总规模比重为64.57%。此外规模较大的为权益类信托计划和混合类信托计划,占总规模比重分别为7.64%、6.64%。

公告称,围绕信托三分类中的创新业务类型,爱建信托选定个人财富信托、行政管理服务信托及破产重整信托作为定向突破落地业务。结合数据来看,截至6月末,行政管理服务信托余额22.75%,占信托业务资产总规模比重约2.83%;风险处置服务信托余额18.72亿元,占比约2.33%。

此外,仍有待整改类信托59.81亿元,占比7.44%。据公告,待整改类即按信托业务三分类要求未能准确归类的业务,主要是同业通道业务。其中展期项目4个,资产规模39.84亿元,截至2024年3季度末已有35.21亿元规模完成清收。

10个逾期项目方面,公告披露称均为资产服务类或待整改类项目,爱建信托不承担主动管理责任,资产规模21.22亿元。其中涉及金融同业通道业务4笔,均为待整改类,资产规模8.80亿元;另有6笔业务,均不涉及金融同业通道,其 中4笔为资产服务类业务,规模12.40亿元;另外2笔为待整改类业务,资产规 模0.02亿元,项目已结束,目前处于待清算状态。

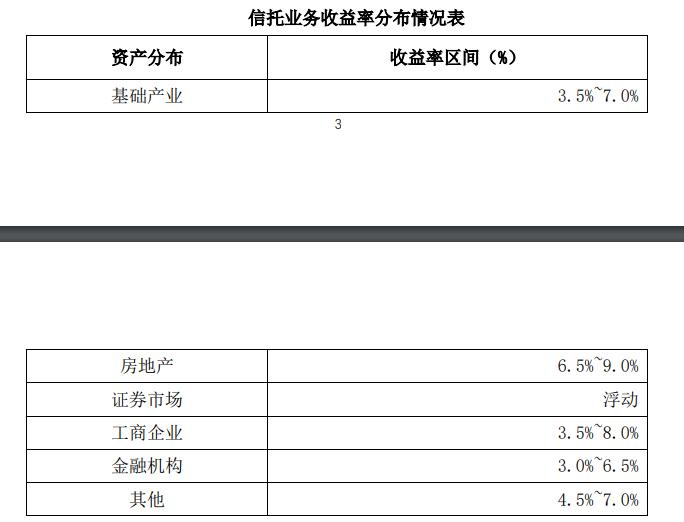

收益率方面,爱建信托存续业务项目收益率分布区间在3%~9%之间。综合来看各项信托业务中收益率区间上限及下限均较高的为房地产业务,收益率区间为6.5%~9%。

房地产集中度降至33.22%

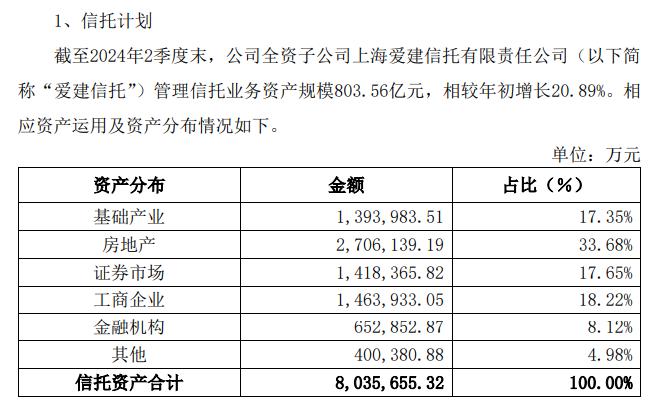

公告同时披露了爱建信托管理信托业务资产运用及资产分布情况。数据显示截至二季度末,信托资产分布中占比最高的仍为房地产,此外依次为工商企业、证券市场、基础产业等。

公告称,爱建信托结合监管要求与信托业务“三分类”政策,持续 深化对资产管理业务的转型工作,施行了包括降低资产管理业务中房地产业务占比,拓展标品类业务维度等举措。截至2024年2季度爱建信托房地产集中度由2023年末的51.92%降至33.22%,成效较为明显。

爱建信托此前年报披露的自营资产及信托资产分布中,房地产都占据较大比重。梳理此前数据发现,2021-2023年的三年间,爱建信托自营资产中房地产业占比分别为22.48%、43.2%、46.44%;信托资产中房地产占比分别为52.31%、46.32%、39.5%。

不涉及实质性刚兑情况

这则公告还披露了爱建信托购买/投资信托业务情况、爱建集团以自有资金购买爱建信托发行的信托产品情况及是否涉及实质性刚兑情况等。

在购买/投资信托业务方面,截至2024年2季度末,爱建信托购买/投资信托业务6笔,规模2.85亿元。其在公告中表示,由于信托公司在展业过程中存在资产供应与资金募集的不匹配性,为减缓脉冲式产品供应带来的压力,爱建信托以自有资金认购本公司发行的信托产品,以平滑资金需求压力,提高项目合作方的需求满足度。

此外,2022年9月爱建信托承接了A项目受益权规模2.19亿元,资金投向为房地产类。目前项目底层资产已交付并确权,并已向法院申请执行资产查封并推动资产处置。根据有关监管机构检查,被认定为通过固有资金直接或间接承接信托风险项目受益权,目前项目处于逾期状态并纳入次级分类,已按25%计提拨备。

在以自有资金购买爱建信托发行的信托产品方面,截至2024年2季度末,爱建集团及其子公司通过自有资金购买信托计划的初始成本合计数为2.48亿元,所认购项目均未逾期,对应的公允价值变动损益合计数为-6200.29万元,截至2024年2季度末净值为18599.71万元。

在实质性刚兑方面,公告称,根据自查结果,截至2024年2季度末,爱建信托的信托业务不存在对投资人的潜在兜底承诺和差额补足安排,故不涉及因此而产生的实质性刚兑情况。