来源:市值风云

AI服务器占比不高。

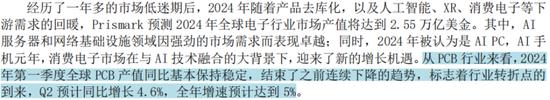

受AI技术推动,2024年以来,全球PCB市场出现回暖迹象。

(来源:生益科技2024半年报)

从产值来看,多层板为最主要的产品类别,2023年多层板产值达265.35亿美元,占总产值的38.2%。Prismark预测,未来18+多层板、HDI、封装基板将维持较高增速。

多层板应用领域中,服务器/数据存储增长预期相对较高。2023年全球服务器及存储用PCB市场规模约为82亿美元。

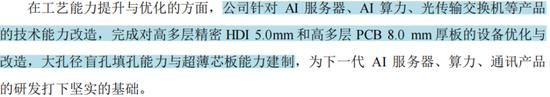

由于AI、数据中心等产业对PCB的性能要求较高,如高频、高速、高压、耐热、低损耗等,这也为PCB市场带来新的发展空间。

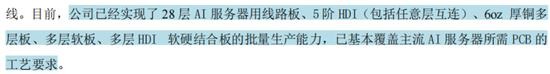

传统服务器PCB层数一般低于16层,而AI服务器PCB层数在20-28层,同时材料一般在超低损耗等级以上,AI服务器的PCB价值量也对应上升,价值量明显高于传统服务器。

目前,从事服务器PCB生产的厂商主要有广合科技、健鼎科技(3044.TW)、金像电子(2368.TW)、沪电股份(002463.SZ)等。

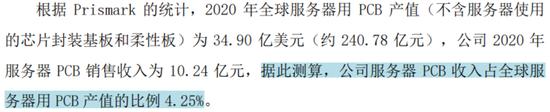

其中,广合科技(001389.SZ,下称公司)是中国内资PCB企业中排名第一的服务器PCB供应商,但全球市占率还较低,2020年仅为4.25%。

(来源:招股书)

从科创板转战深市主板,多家机构突击入股

公司成立于2002年,于2024年4月在深交所主板上市,保荐人和主承销商都是民生证券。

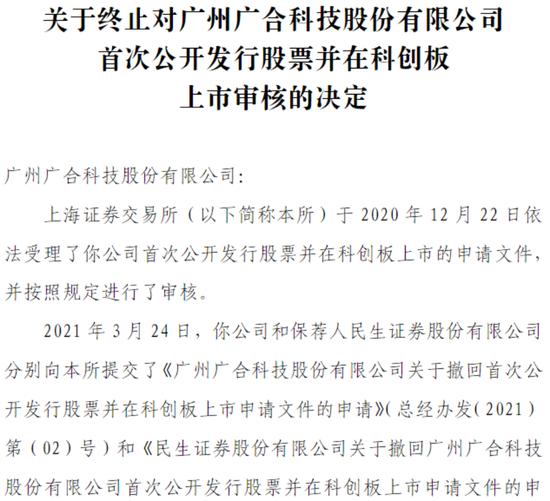

值得一提的是,公司还曾出现过递交申请又撤回的戏码。

2020年12月,公司申报科创板上市,在披露首轮问询回复意见之前,2021年3月公司就撤回了上市申请。

(来源:公司公告)

为何要急着撤回申请呢?

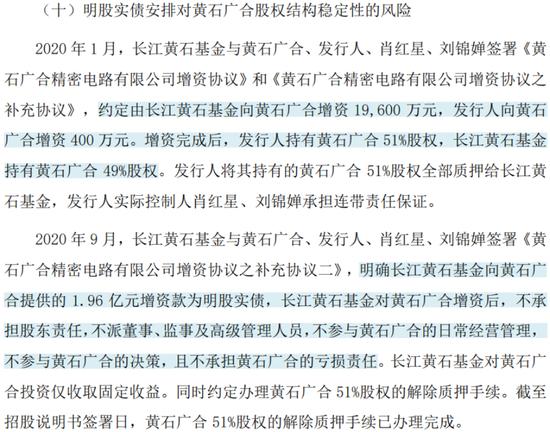

公司在披露信息中未对该问题进行解释,但风云君通过对比前后多个版本的招股书发现,撤回申请或许跟子公司黄石广合明股实债的安排有关。

在第一版招股书申报稿中,公司明确提示了明股实债安排对黄石广合股权结构稳定性的风险。

大概情况为,长江黄石基金(国资背景)对黄石广合增资1.96亿元,并持有黄石广合49%股权,该增资款实质上为明股实债,长江黄石基金收取固定回报,而非收取股权投资收益,也不参与黄石广合的经营管理。

(来源:招股书申报稿20201222)

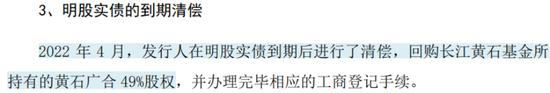

而第二版招股书申报稿显示,公司已于2022年4月完成了明股实债的到期清偿,回购了长江黄石基金持有的黄石广合49%股权。这一版招股书也删除了对明股实债安排的风险提示。

(来源:招股书申报稿20220701)

另外,长江黄石基金已于今年9月注销。

(来源:企查查)

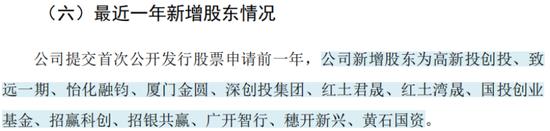

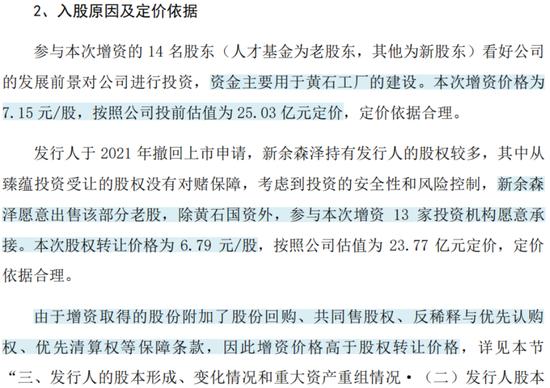

在前次IPO撤单后,高新投创投、致远一期等13家投资机构通过增资成为公司新增股东,资金主要用于黄石工厂的建设。同时,除黄石国资外的新增股东还受让了新余森泽持有的公司4.9%股份。

(来源:招股书申报稿20201222)

(来源:招股书申报稿20220701)

其中,增资价格为7.15元/股,要高于股权转让价格(6.79元/股),原因是增资取得的股份附加了股份回购、共同售股权、反稀释与优先认购权、优先清算权等保障条款,2022年3月,对赌条款均已终止。

(来源:招股书申报稿20220701)

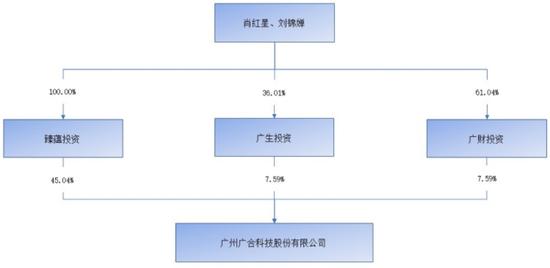

目前公司控股股东为臻蕴投资,穿透后实控人为肖红星、刘锦婵夫妇。截止2024年三季度末,实控人通过臻蕴投资、广生投资、广财投资间接控制上市公司54.19%的股份。

(来源:2023年报)

下游产品升级迭代,客户集中度较高

公司主营多高层印制电路板,产品应用于服务器、消费电子等领域,其中服务器用PCB产品的收入占比约七成。

公司产品以外销为主,客户包括DELL(戴尔)、浪潮信息、Foxconn(鸿海精密)、Quanta Computer(广达电脑)等,前五大客户销售占比基本在70%左右,集中度相当高,一旦没抱紧客户大腿,后果很严重。

(来源:广合科技2024半年报)

公司外销主要以境内保税园区或保税工厂、中国香港为主,抵达香港的货物中又有较大比例流向客户的中国境内工厂。

美国从中国进口PCB大多在中国或全球其他地区进行组装后再出口,中国直接以空板出口美国的比重并不高。因此,中美贸易摩擦对公司外销的影响相对有限。

另外,公司也在推动泰国工厂的建设,产品主要针对新一代服务器及交换机,重点面向海外市场。泰国工厂预计2025年一季度量产。

(来源:广合科技招股书)

近年来,大数据、云计算、人工智能等技术迅猛发展,带动了数据中心等基础设施的加速落地,并进一步催生了服务器的需求。

同时叠加Intel、AMD芯片厂商服务器芯片更新换代,各大云计算服务提供商也增加了对服务器等硬件设备的采购量,由此也带动了服务器用PCB行业的发展。

2018-2023年,公司营收从10.3亿元增至26.8亿元,CAGR为21%。2024年前三季度,营收同比增长36.7%。

前三季度的增长主要受传统服务器的升级迭代以及AI服务器产品的增长驱动。

(来源:公司公告)

从服务器的整体出货量来看,仍以传统服务器为主,AI服务器占比约25%。

(来源:公司公告)

服务器产品的迭代主要受算力芯片迭代影响,通常迭代周期两年左右。

公司表示这一代产品升级迭代过程会延续到2024年年底,这也意味着明年就享受不到下游升级迭代的红利了,增长的压力给到了AI服务器产品。

(来源:公司公告)

毛利率有提升,但议价能力有限

随着下游服务器产品的升级迭代,公司八层及以上板的收入占比保持稳步提升,新产品的价格和利润率较高,产品结构得以优化。

(来源:招股书)

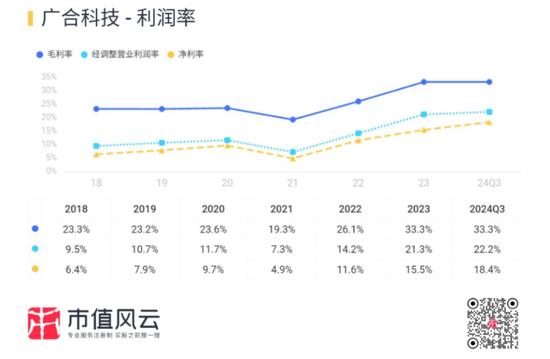

叠加人民币贬值、原材料价格下降等因素影响,近几年公司毛利率有一定提升,2024年前三季度,毛利率达到33.3%,净利率为18.4%。

2021年毛利率下滑主要是受原材料覆铜板、铜球、铜箔采购均价上涨及黄石新工厂投产影响。

(来源:市值风云APP)

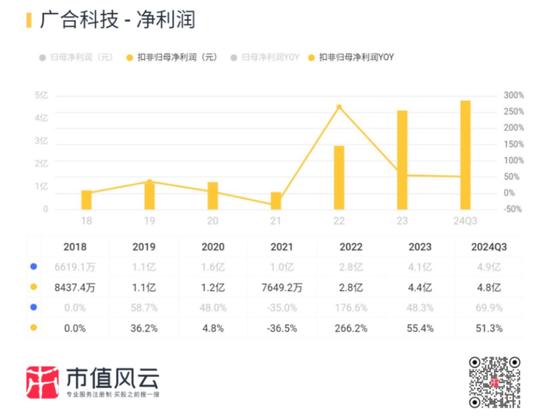

收入增长叠加盈利能力提升,近几年利润也上了台阶,2023年扣非归母净利润为4.4亿元。2024年前三季度,扣非归母净利润同比增长51.3%。

(来源:市值风云APP)

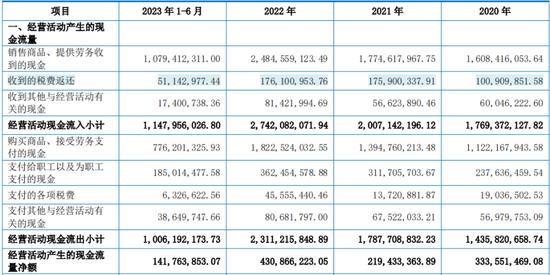

不过,公司过往的利润表现很大程度得益于税费返还。

2020-2023年,税费返还金额分别为1、1.8、1.8、1.2亿,占各期利润总额比重分别为58.0%、183.4%、56.7%、23.5%。

(来源:招股书)

另外,尽管毛利率有提升,但公司的成本转嫁能力相当有限。

公司下游客户集中度较高,上游主要是覆铜板厂商,前五大供应商采购占比基本在50%左右。

(来源:招股书)

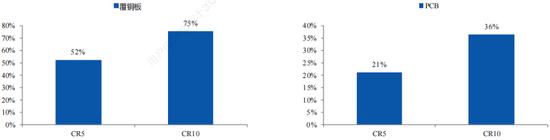

而且,PCB行业集中度整体低于覆铜板行业。2020年,全球覆铜板行业CR5为52%,全球PCB行业CR5为21%。

因此,位于产业链中游的PCB厂商对上游覆铜板厂商、下游品牌厂商的议价能力均较为有限。

(来源:财信证券研报)

公司也表示,PCB材料成本上升只能通过内部降本增效、优化业务结构来降低其对经营造成的影响,难以直接传导给下游客户。

(来源:公司公告)

另外,随着服务器PCB赛道的火热,除沪电股份外,世运电路(603920.SH)、胜宏科技(300476.SZ)等其他PCB大厂也在纷纷加速布局,市场竞争将会更加激烈。

(来源:世运电路2024半年报)

(来源:胜宏科技2024半年报)

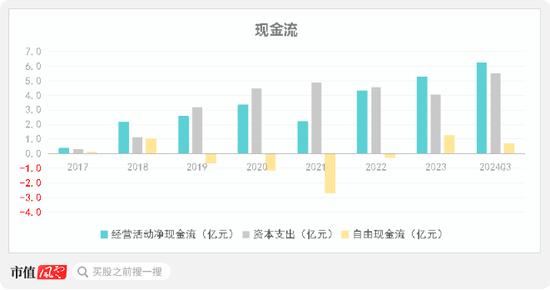

偏重资产,现金流不佳

2017年以来,公司经营净现金流均为正,但资本支出规模一直维持在高位,导致自由现金流整体表现不佳。

(来源:同花顺iFind,制图:市值风云APP)

这跟PCB行业的重资产特性有关。截至2024年三季度末,固定资产及在建工程账目价值合计21.4亿元,占总资产比重达41.8%。

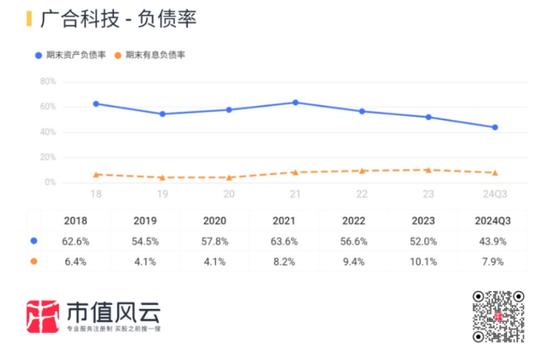

公司历史上有息负债率不高,截至2024年三季度末,带息债务合计约4亿元,账上货币资金8.7亿元。

(来源:市值风云APP)

公司上市时间不长,IPO募资7.4亿元,上市后已分红1.1亿元,分红率为25.5%。