来源:源达

投资要点

资讯要闻

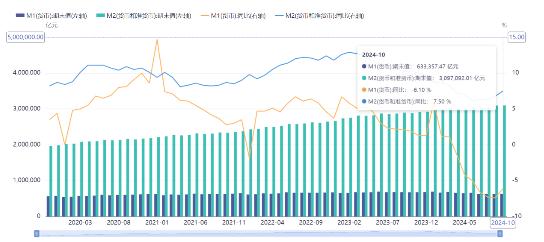

1. 11月11日,中国人民银行公布10月金融统计数据报告。10月末,广义货币(M2)余额309.71万亿元,同比增长7.5%。狭义货币(M1)余额63.34万亿元,同比下降6.1%。流通中货币(M0)余额12.24万亿元,同比增长12.8%。前十个月净投放现金9003亿元。

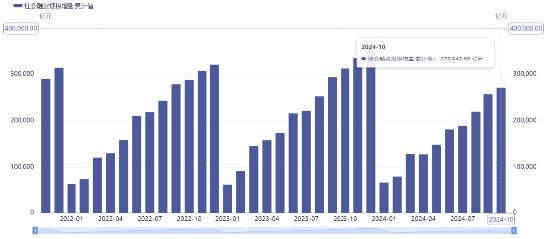

2. 11月11日,中国人民银行公布10月社融统计数据报告。10月末,社会融资规模存量为403.45万亿元,同比增长7.8%。前十个月社会融资规模增量累计为27.06万亿元,比上年同期少4.13万亿元。

3. 11月13日,财政部、税务总局、住房城乡建设部发布《关于促进房地产市场平稳健康发展有关税收政策的公告》,明确多项支持房地产市场发展的税收优惠政策。《公告》明确,加大住房交易环节契税优惠力度,积极支持居民刚性和改善性住房需求;降低土地增值税预征率下限,缓解房地产企业财务困难。

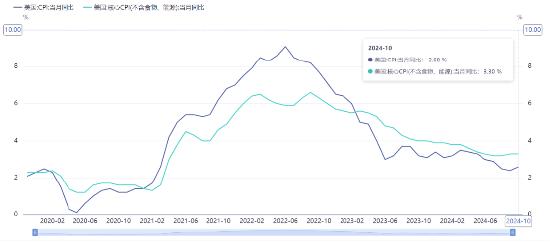

4. 11月13日,美国劳工统计局发布的数据显示,美国10月CPI同比上涨2.6%,与2.6%的市场预期持平,前值为2.4%;核心CPI同比上涨3.3%,与市场预期的3.3%持平,前值为3.3%。截至11月13日晚间,芝商所CME Group的数据显示,市场预期美联储12月下调25个基点的可能性升至82.3%,维持当前利率不变的可能性为17.7%。

5. 11月12日,《国务院关于修改 <全国年节及纪念日放假办法> 的决定》公布,自2025年1月1日起施行。决定规定,全体公民放假的假日增加2天,即农历除夕、5月2日。全体公民放假的假日,可合理安排统一放假调休,结合落实带薪年休假等制度,实际形成较长假期。除个别特殊情形外,法定节假日假期前后连续工作一般不超过6天。

市场概览

本周国内证券市场主要指数表现分化。申万一级行业中,电力设备行业涨幅最大为0.7%。

投资建议

1)关注第三季度业绩表现较好的行业:非银金融和电子;2)基于一揽子政策出炉提振经济及内需,关注科技、证券、消费等板块的投资机会;3)关注新质生产力相关行业的投资机会;4)关注央国企并购重组的投资机会;5)关注业绩增长较为稳健的高股息行业个股的投资机会。

风险提示

政策变化超预期风险、经济环境变化超预期风险、市场短期波动风险。

一、资讯要闻及点评

- 2024年10月金融数据

广义货币增长7.5%。10月末,广义货币(M2)余额309.71万亿元,同比增长7.5%。狭义货币(M1)余额63.34万亿元,同比下降6.1%。流通中货币(M0)余额12.24万亿元,同比增长12.8%。前十个月净投放现金9003亿元。

前十个月人民币贷款增加16.52万亿元。10月末,本外币贷款余额258.18万亿元,同比增长7.5%。月末人民币贷款余额254.1万亿元,同比增长8%。前十个月人民币贷款增加16.52万亿元。分部门看,住户贷款增加2.1万亿元,其中,短期贷款增加4514亿元,中长期贷款增加1.65万亿元;企(事)业单位贷款增加13.59万亿元,其中,短期贷款增加2.64万亿元,中长期贷款增加9.83万亿元,票据融资增加9977亿元;非银行业金融机构贷款增加2987亿元。10月末,外币贷款余额5715亿美元,同比下降15.7%。前十个月外币贷款减少849亿美元。

前十个月人民币存款增加17.22万亿元。10月末,本外币存款余额307.44万亿元,同比增长7%。月末人民币存款余额301.48万亿元,同比增长7%。前十个月人民币存款增加17.22万亿元。其中,住户存款增加11.28万亿元,非金融企业存款减少2.84万亿元,财政性存款增加1.32万亿元,非银行业金融机构存款增加5.58万亿元。10月末,外币存款余额8365亿美元,同比增长6.6%。前十个月外币存款增加386亿美元。

我们认为,M1和M2数据回升或有两方面原因:1)随着股市活跃度提升,以及支持资本市场稳定发展两项工具正式推出落地,非银金融机构存款继续高速增长,对货币派生起到积极作用;2)财政支出节奏加快,财政存款加速转化为企业存款,加快货币派生。后续随着一揽子增量政策落地见效,M1有望随着实体经济资金循环的改善而进一步回升,缩小与M2之间的剪刀差。

图1:M1/M2数据情况

资料来源:中国人民银行,源达信息证券研究所

- 2024年10月社会融资规模数据

《2024年10月社会融资规模增量统计数据报告》显示,初步统计,2024年前十个月社会融资规模增量累计为27.06万亿元,比上年同期少4.13万亿元。其中,对实体经济发放的人民币贷款增加15.69万亿元,同比少增4.32万亿元;对实体经济发放的外币贷款折合人民币减少2773亿元,同比多减1559亿元;委托贷款减少374亿元,同比多减1002亿元;信托贷款增加3734亿元,同比多增2702亿元;未贴现的银行承兑汇票减少2874亿元,同比多减2755亿元;企业债券净融资1.69万亿元,同比少736亿元;政府债券净融资8.23万亿元,同比多7091亿元;非金融企业境内股票融资1988亿元,同比少5077亿元。

《2024年10月社会融资规模存量统计数据报告》显示,初步统计,2024年10月末社会融资规模存量为403.45万亿元,同比增长7.8%。其中,对实体经济发放的人民币贷款余额为251.16万亿元,同比增长7.7%;对实体经济发放的外币贷款折合人民币余额为1.39万亿元,同比下降21.9%;委托贷款余额为11.23万亿元,同比下降0.7%;信托贷款余额为4.28万亿元,同比增长11.1%;未贴现的银行承兑汇票余额为2.2万亿元,同比下降17.2%;企业债券余额为32.11万亿元,同比增长2.2%;政府债券余额为78.02万亿元,同比增长15.2%;非金融企业境内股票余额为11.63万亿元,同比增长2.5%。

我们认为,如果不考虑增量政策落地节奏导致的社融总量压力,结构上稳地产政策卓有成效,居民贷款以及房企债券发行规模均逐渐恢复,部分自发性融资需求回暖,但由于经济基本面压力仍然存在,其他领域景气回升有待政策进一步传导。展望后续,地产方面,“四个取消、四个降低、两个增加”等一套政策组合拳作用下,全国房地产市场止跌回稳的积极势头有望延续;政府债务方面,化债等财政增量政策的逐步落地,对社融总量将构成持续支撑。

图2:社会融资规模增量数据情况

资料来源:中国人民银行,源达信息证券研究所

图3:社会融资规模存量数据情况

资料来源:中国人民银行,源达信息证券研究所

- 住房交易税收新政

11月13日,财政部、税务总局、住房城乡建设部发布《关于促进房地产市场平稳健康发展有关税收政策的公告》,明确多项支持房地产市场发展的税收优惠政策。

《公告》明确,加大住房交易环节契税优惠力度,积极支持居民刚性和改善性住房需求;降低土地增值税预征率下限,缓解房地产企业财务困难。

契税方面,将现行享受1%低税率优惠的面积标准由90平方米提高到140平方米,并明确北京、上海、广州、深圳4个城市可以与其他地区统一适用家庭第二套住房契税优惠政策。调整后,在全国范围内,对个人购买家庭唯一住房和家庭第二套住房,只要面积不超过140平方米的,统一按1%的税率缴纳契税。

土地增值税方面,将各地区土地增值税预征率下限统一降低0.5个百分点。各地可以结合当地实际情况对实际执行的预征率进行调整。

此外,明确与取消普通住宅和非普通住宅标准相衔接的增值税、土地增值税优惠政策,降低二手房交易成本,保持房地产企业税负稳定。

增值税方面,在城市取消普通住宅标准后,对个人销售已购买2年以上(含2年)住房一律免征增值税,原针对北京、上海、广州、深圳4个城市个人销售已购买2年以上(含2年)非普通住房征收增值税的规定相应停止执行。

土地增值税方面,取消普通住宅和非普通住宅标准的城市,对纳税人建造销售增值额未超过扣除项目金额20%的普通标准住宅,继续实施免征土地增值税优惠政策。

我们认为,政策同时明确了取消普通住宅和非普通住宅后土地增值税和增值税的税收优惠,有利于引导部分城市取消普通住宅和非普通住宅标准,落实三中全会的要求,更好地适应居民对改善性住房的需求,满足对美好生活的期待。

- 美国10月CPI同比反弹至2.6%

美国劳工统计局11月13日发布的数据显示,美国10月CPI同比上涨2.6%,与2.6%的市场预期持平,前值为2.4%;核心CPI同比上涨3.3%,与市场预期的3.3%持平,前值为3.3%。环比看,美国10月CPI上涨0.2%,市场预期为0.2%,前值为0.2%;核心CPI上涨0.3%,与市场预期的0.3%持平,前值为0.3%。

截至11月13日晚间,芝商所CME Group的数据显示,市场预期美联储12月下调25个基点的可能性升至82.3%,维持当前利率不变的可能性为17.7%。

图4:美国CPI数据情况

资料来源:美国劳工统计局,源达信息证券研究所

- 除夕纳入放假,2025年起全国法定假日增加2天

11月12日,《国务院关于修改 <全国年节及纪念日放假办法> 的决定》公布,并自2025年1月1日起施行。

《决定》共2条,主要规定了以下内容。一是全体公民放假的假日增加2天,即农历除夕、5月2日,增加后春节放假4天(农历除夕、正月初一至初三),劳动节放假2天(5月1日、2日)。二是全体公民放假的假日,可合理安排统一放假调休,结合落实带薪年休假等制度,实际形成较长假期。除个别特殊情形外,法定节假日假期前后连续工作一般不超过6天。

二、市场概览

1.主要指数表现

本周国内证券市场主要指数表现分化,上证指数、深证成指、创业板指、沪深300、上证50、中证500、中证1000、科创50、科创100指数过去一周涨跌幅分别为-3.5%、-3.7%、-3.4%、-3.3%、-3.4%、-4.8%、-4.6%、-3.8%、-4.3%。

表1:主要指数涨跌幅

|

代码 |

名称 |

周涨跌幅 |

月涨跌幅 |

年初至今涨跌幅 |

PE TTM |

五年估值百分位 |

|

000001.SH |

上证指数 |

-3.5% |

1.6% |

12.0% |

14 |

81.8% |

|

399001.SZ |

深证成指 |

-3.7% |

1.5% |

12.9% |

27 |

57.7% |

|

399006.SZ |

创业板指 |

-3.4% |

3.7% |

18.6% |

36 |

32.2% |

|

000300.SH |

沪深300 |

-3.3% |

2.0% |

15.7% |

13 |

63.6% |

|

000016.SH |

上证50 |

-3.4% |

1.5% |

14.8% |

11 |

62.6% |

|

000905.SH |

中证500 |

-4.8% |

0.4% |

9.1% |

27 |

81.5% |

|

000852.SH |

中证1000 |

-4.6% |

0.1% |

4.0% |

41 |

81.1% |

|

000688.SH |

科创50 |

-3.8% |

1.8% |

15.8% |

88 |

98.5% |

|

000698.SH |

科创100 |

-4.3% |

4.1% |

-5.2% |

270 |

83.4% |

资料来源:Wind,源达信息证券研究所

2.申万一级行业涨跌幅

申万一级行业中,本周涨跌幅前五的行业为电力设备、家用电器、传媒、通信、综合,涨幅分别为0.7%、0.7%、0.6%、0.2%、0.1%。

图5:申万一级行业涨跌幅情况

资料来源:Wind,源达信息证券研究所

3.两市交易额

图6:两市成交额情况

资料来源:Wind,源达信息证券研究所

4.本周热点板块涨跌幅

图7:本周热点板块涨跌幅

资料来源:Wind,源达信息证券研究所

三、投资建议

1)关注第三季度业绩表现较好的行业:非银金融和电子;

2)基于一揽子政策出炉提振经济及内需,关注科技、证券、消费等板块的投资机会;

3)关注新质生产力相关行业的投资机会;

4)关注央国企并购重组的投资机会;

5)关注业绩增长较为稳健的高股息行业个股的投资机会。

责任编辑:刘万里 SF014